2020年三月,新冠肺炎重創美國經濟。

美國聯準會(Fed)宣布降息2碼(0.5個百分點)

兩個禮拜後,3月15日 再度降息 4 碼至 0%-0.25%,啟動量化寬鬆 (QE) 計畫,以因應美國經濟受到疫情之影響。

而量化寬鬆政策看來有效,股市開始恢復信心。

備註:本文章未經作者授權,不得任意轉載或公開傳輸

然而一年後,通膨指數高過預期,使得Fed不得不可慮提前升息

而這一消息也使得股票市場因為擔憂而開始下跌

究竟通膨、升降息與股票市場的關係是什麼呢?

歷史上通膨會對股票、債券收益造成什麼影響呢?

而關於通膨介紹可以參考之前寫的文章

政府刺激經濟方法

在之前的文章有提到,政府刺激經濟的方法有三種

- 調整重貼現率

- 調整存款準備率

- 公開市場上操作

隨著大量豐沛的金錢流入市場,有助於緩解市場的旱象

然而過熱的市場會逐漸增加通膨指數

此時政府就要停止目前的貨幣政策甚至實施貨幣緊縮來制衡

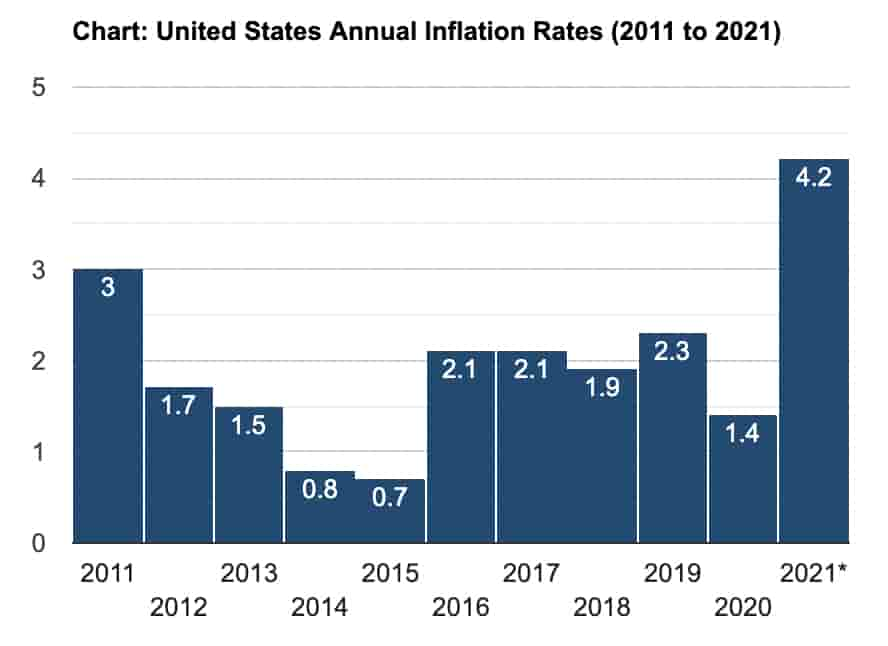

美國歷年通膨率

美國近25年來通膨率。

source: tradingeconomics.com

2008年金融海嘯、2020新冠肺炎都導致經濟危機

這時政府跳出來實施量化寬鬆政策(QE)

QE比起上段刺激經濟的三個做法來說,手段更加強烈

通常不是常規使用的,而是面臨危機等級經濟狀況時才會使用的

而因為手段太強烈,也更容易造成通膨的副作用

而現在的通膨率是2008年以來最高

高低通膨對股、債市的報酬差異

國外網站有針對歷史上各年通膨指數對S&P500報酬做比較

如果把通膨率由低到高分成五種區間

| S&P500報酬與各通膨關係(1928~2020) | |||||

| 區間 | 通膨率 | S&P500名目報酬 | S&P500實際報酬 | 正報酬百分率(名目) | 正報酬百分率(實際) |

| 第一區間 | -10.3%~0.9% | 4.6% | 6.5% | 56% | 61% |

| 第二區間 | 0.9%~2.0% | 15.0% | 13.4% | 79% | 74% |

| 第三區間 | 2.0%~3.0% | 13.8% | 11.1% | 89% | 84% |

| 第四區間 | 3.0~4.7% | 10.8% | 7.1% | 84% | 79% |

| 第五區間 | 4.7~18.1% | 4.0% | -3.5% | 56% | 39% |

可以看出來股市在0.9%~3.0%這區間的報酬會是最好的。

第五區間,也是最高的通膨,此時報酬會是最糟的!

扣掉通膨後的實際報酬甚至是負的。

然而,債券市場的表現又如何呢?

| 美國10年國債報酬與各通膨關係(1928~2020) | |||||

| 區間 | 通膨率 | 10年國債名目報酬 | 10年國債實際報酬 | 正報酬百分率(名目) | 正報酬百分率(實際) |

| 第一區間 | -10.3%~0.9% | 4.3% | 5.7% | 89% | 94% |

| 第二區間 | 0.9%~2.0% | 5.0% | 3.5% | 79% | 68% |

| 第三區間 | 2.0%~3.0% | 3.8% | 1.2% | 79% | 53% |

| 第四區間 | 3.0~4.7% | 8.7% | 5.0% | 89% | 58% |

| 第五區間 | 4.7~18.1% | 2.3% | -5.0% | 72% | 11% |

債券市場在低通膨,甚至通貨緊縮時是表現較好的,也是跟債券固定收益的特性有關

能夠在每月提供固定現金流,維持購買力

然而在通膨時表現最差,因為債券提供的現金流無法負擔通膨後的物價

導致實際報酬甚至是負的。

結論

以2021年五月最新公布的消費者物價指數CPI來往前平均12個月的通膨率為4.2%

通膨還會繼續下去嗎?

這個大家都不知道。

而從美國財政部長最新的一些談話,可能會讓投資人覺得可能要升息了

升息會讓通膨降低,可是也讓市場上的錢不再那麼多,進而使股票市場估值下降

以目前通膨率4.2%來看,我們大約處於第四區間

而我們也可以從歷史數據得出,高通膨是不利於股票以及債市的報酬的

然而,通膨只是影響股價和債券眾多原因之一

我們不該以此作為投資決策

股市還會因為投資人的情緒或是各種新消息來影響股價

而債市更多的是與利率。